節約で作ったお金をただ貯金に回しているだけの方へ警報です。

銀行に貯金しておけば安心安全!なんてのは昔の価値観であり、今後は通用しません。

節約して作ったお金は資産運用していかなければ、今後は損をしてしまいます。

- 「別に今貯金だけで困っていないし」

- 「でも資産運用なんて怖いから貯金だけしたいと思います」

- 「でも資産運用で失敗した人の話をいっぱい聞きます」

- 「親からはとにかく貯金すれば安心と教わってきました」

- 「人生の先輩は皆貯金で上手くやってきたんじゃないですか」

こう思う方々にとっても考え方を変えるきっかけになれるよう記事を書かせていただきましたので、少しでもあなたの人生をよくするきっかけになれたら幸いです。

★こんな人達のお役に立ちます★

- 貯金だけだとダメなの?と疑問に思われている方

- 親から銀行に預けなさい!とだけ教わってきた方

- 銀行に預金する以外にお金を増やす方法を模索している方

ただの貯金の価値はどんどん減っていく一方

何故「お金は銀行に預けておけば安心」という声が多いのか?

それは多くの方がその様に親から教わってきたからでしょう。

後で書きますが、昔はそれで正しかったので親の教えは間違ってはいるわけではありません。

しかし今では正しいとは言えません。

気付いている方はどれほどいらっしゃいますでしょうか?

今や銀行に預金しているお金の価値はどんどん減っていっているのです。

いくつか身近な話をいくつかしましょう。

自動販売機での缶ジュースは昔は100円で買えた

2020年10月時点で自動販売機の缶ジュースは130円で買えます。

でも私が小学生であった20年以上前は100円で買えていました。

自動販売機の缶ジュースの価格は消費増税をきっかけに次のように価格が上がってきたのです。

- 1983年:缶ジュースの価格を100円に設定

- 1992年:100円⇒110円に値上がり

- 1997年:110円⇒120円に値上がり

- 2014年:120円⇒130円に値上がり

同じ1000円を持っていたとしても、約30年前は10本買えた缶ジュースが今では7本しか買えないわけです。

今から30年後には何本しか買えなくなるのでしょうね?

1000円というお金の量は同じでも、その価値は明らかに減っているのです。

コンビニ弁当はお菓子は昔より量が減り、昔より高くなっている

当然缶ジュースだけでなく食料品全般に同じことが言えます。

例えばコンビニ弁当ですと特にセブンイレブンが露骨にやってくれていますが、

- いなり寿司の値上げ:3個200円⇒2個205円

- 弁当箱の底上げなどの小細工で量はどんどん減るが値段は据え置き or 上がっていく

またコンビニやスーパーで売っているお菓子についても

- タカナシヨーグルトは2014年まで450gで243円(税抜)⇒現在は400gで243円(税抜)と量は減っているが値段は据え置き

- カルビーのポテトチップスは1975年に90gで100円(税抜)⇒現在は60gで100円(税抜)

- 日清食品のカップヌードルは2007年まで155円(税抜)⇒現在は180円(税抜)

のように

- ステルス値上げ(量が減って価格据え置き)

- 値上げ

- 1と2のコンビネーション(2コンボ!)

という具合に消費者にとって悲しいことばかり起きています。

身近な例としてコンビニ弁当やお菓子について書いていますが、他の食品も同様です。

本記事では全食品について書くのは割愛しますが、試しにGoogleで「ステルス値上」「いつの間にか容量が減っている商品wiki」とかで検索すれば事例は山ほどでてきます。

(あまり見過ぎるとストレスが溜まるのでほどほどに)

つまり同じ予算を用意しても現在では昔ほど食品を購入できないわけで、お金の価値が減っているわけです。

仮に食費2万円でやれているとしても、30年後には不可能になっているかも知れませんね。

大学の授業料は右肩上がり

自販機の缶ジュースや食品だと小さな話に聞こえてしまうかも知れないですね。

では金額の大きな例として、国公私立の大学の授業料が昔と現在でどれほど変わったか挙げてみましょう。

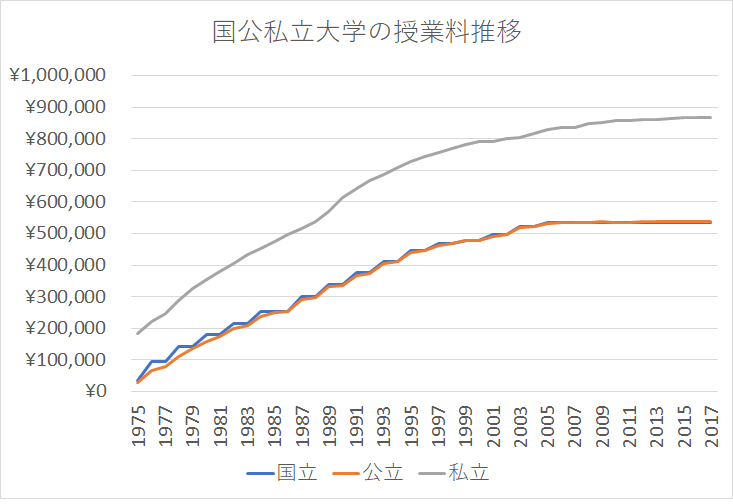

文部科学省の発表した国公私立大学の年間授業料の推移を調べ、グラフにしてみました。

これを見ると国公立は1975年時点で10万以下の授業料が現在では50万円超え、私立は1975年時点で20万弱の授業料が現在では90万円弱。

留まることを知らない右肩上がりですね。

少しは留まって欲しいものですが、今もなお毎年数千円単位で増え続けています。

今後の子育てに向けて節約して貯金作りをしている方々は、自分の子供が大学に行く頃には更に増えていることを覚悟しておくべきでしょう。

昔は80万円持っていれば私立であっても大学4年間過ごすことができたのですが、今では国公立で2年も過ごせないというのは衝撃です。

消費税は平成になるまでは存在しなかった

2019年10月に消費税が10%になったことで世間を騒がせましたが、そもそも昭和の時代では消費税なんてなかったことをご存知でしょうか?

実は消費税というものは財政の立て直しを目的に平成元年に初めて導入されたもので、当時は3%程度のものでした。

そこからは

- 1995年:3%⇒5%

- 2014年:5%⇒8%

- 2019年:8%⇒10%

という風に上がり続けていったわけです。

これだけでも嫌なものですが、更に菅首相が2020年9月に「今後10年間は消費税を上げる必要がない」と発言していることから、少なくとも10年後の2030年頃にはまた消費税が上がるんだなということが予測つきます。

どれぐらい上がるんでしょうね?

2019年10月時点で世界一消費税が高い国はハンガリーの27%です。

政府は国民の負担を上げる改革を行う時は大体海外の事例を参考にしてくるので、いつかは分かりませんし断言はできませんが、将来消費税が20%以上になる可能性は十分に考えられるわけです。

インフレを目指している以上、ただの貯金の価値は減る一方

消費増税さえなければ貯金の価値も減らないのにな…と思うかも知れませんが、それは違います。

そもそもの話をしますと、経済成長のためにインフレ(物価上昇)にしていくのは健全な姿なのです。

ただしインフレで物価は上昇しても貯金額の価値もその分上げてくれるようなことはありません。

インフレでおにぎりが100円から120円に増えようと、5万円の貯金は5万円のままです。

今1000万円貯金をもっていようと、30年後にはその価値は半減しているかも知れませんしもっと減っている恐れすらあります。

銀行に預ければ良かった時代は既に終わっている

銀行にお金を預けているだけではその価値はどんどん減っていく話およびその事例をいくつか出しましたが、多くの方は親から

「お金は銀行に預ければ安心」

「投資なんて危険だからやめておきなさい」

という教育を受けてきたのではないでしょうか?私も同じように教育を受けてきました。

どうして銀行への預貯金がそこまで推奨されてきたのか?の理由を記事で書かせていただきましたので是非そちらも読んで理解を深めていってください。

昔は銀行に預けるだけで年利4%以上(最大で12%)の金利を安定的にもらえていたので預貯金こそが王道と言われていましたが、そのような時代は当に終わりを迎え、今や預貯金では年利0.001%~0.1%しかもらえない時代なのです。

行動を変えるのはリスクだが行動を変えないのは確実な損失

では今の王道は何かというと、適切な資産運用を行うことです。

「でも資産運用なんて減るかも知れないから危険じゃないですか」

「私の知り合いで資産運用に失敗した人が沢山います」

そういう声があるのは承知していますし、「いいからやればいいんだよ」なんて乱暴なことを言うつもりは毛頭ありません。

おっしゃるように資産運用にリスクはつきもので、上がる可能性があれば下がる可能性もあります。

特に不勉強な状態で資産運用に挑むのはギャンブルみたいなもので下がる可能性の方が高いでしょう。

しかし資産運用であれば勉強によって負ける可能性を下げることはできても、何もしない場合は貯金の価値が下がる以上損し続けるのは確実です。

なんで我々世代は親世代よりも苦労しなければならないんだ、とも思われるかも知れませんが、一方で我々世代は親世代よりも情報や選択肢に恵まれています。

悪いとこばかり嘆いても誰も助けてくれませんが、行動次第で親世代以上に将来を明るくすることもできるんですからそこは前を向いて歩いていきましょう。

貯金を働かせるには具体的にどうすればいいのか?

貯金を働かせるためにはどうすればいいのか?

適切な資産運用が王道と先ほど言いましたが、じゃあいきなり株を買いましょう!というわけではありません。

簡単にではありますが、

- 目標を定め

- マネーリテラシーを高め

- 自分に合うお金の増やし方を探し

- 自分に合うお金の増やし方を継続する

という流れを解説させていただき、詳細は他の記事で引き続き書かせていただきたいと考えます。

目標を定める

闇雲にお金を増やしていくのではなく、

- 老後までにいくら貯めたいのか

- 年金の他にいくら不労所得が欲しいのか

- 5年以内に500万円貯めたい

などといった目標設定を行うところから始めましょう。

目標と現在の状況のギャップが小さければ、わざわざリスクの高い行動を選択する必要はありませんし。

ギャップが大きかったとしても、勉強によってリスクを下げつつお金を増やす方法を見つけていけば良いのです。

私は長期に渡る目標設定の際には生涯費用計算を行うことを推奨していますので、併せて生涯費用計算を解説した記事も読んでいただけることでより理解を深めていただけます。

マネーリテラシーを高める

目標が見えました。

よし株を買うぞ!不動産を買うぞ!

って方は落ち着いてお茶と煎餅でも召し上がってください、その前にマネーリテラシーを高めていただく必要がありますので。

私はマネーリテラシーを高めるために6つのお金の力を高めることを強く推奨しています。

節約により貯金がある程度ある方であれば「貯める力」「使う力」はある状態と思いますが、そのような方でも今度は「増やす力」「維持する力」というものを高めていただく必要があります。

単に株や不動産を買えばいいのではないのです。

しっかり仕組みを勉強し、ぼったくり商品を買わされない程度の知識を身に付けた上で買っていくのです。

遠回りに見えるかも知れませんが、それが最も堅実にお金を増やしていける道です。

自分に合うお金の増やし方を探す

お金の増やし方は何も株投資や不動産投資ばかりではありません。

株投資や不動産投資のやり方が合っている人もいれば、FXや仮想通貨など、他の投資のやり方が合っている人もいます。

こればかりはやってみないと分からないことの方が多いのです。

いきなり「自分は〇〇でずっとお金を増やしていくんだ」となるのではなく、色々試して自分に合ったものを探してみてください。

どんな手段があるのか分からないという人は、「資産運用」や「お金の勉強」というキーワードで検索するだけでも色々な選択肢が出てくることが分かります。

自分に合うお金の増やし方を継続する

ここまで来れば後はお伝えできることも少ないですが、あとは継続です。

いくつかの手段を実践し、その中で自分に合っているものが見つかったらあとはそれを継続してください。

そうすれば最速であなたの目標に到達することができるはずです。

まとめ

節約して作った貯金を単に銀行に預けているだけで良かった時代は終わったこと、

今同じことをしている人はお金が増えるどころか逆に損をし続けていくこと、

それにも関わらずどうして親世代は貯金を推奨し続けているのか、

今を生きる我々世代はどのように行動していくべきなのか、

それぞれについて解説させていただきました。

親世代から預貯金だけしていれば良いと教わった方、今もなお貯金だけし続けていればいいんだと考えている方にとって本記事が少しでも良い気付きになってくれれば幸いです。